حقائق مهمة حول RRSP يجب أن تتذكرها هذا العام وما بعده!

حقائق حول RRSP يجب أن تتذكرها هذا العام وما بعده!

لمساعدتك في الاستفادة القصوى من خطة ادخار التقاعد المسجلة (RRSP) قبل الموعد النهائي لمساهمات RRSP هذا العام، اعتقدت أنه من الجيد أن أدرج بعض الحقائق المفضلة لدي حول RRSP لهذا العام الضريبي وما بعده.

في نهاية منشور اليوم، سأبرز أيضًا مدى جودة حياتك في التقاعد إذا كان لديك مليون دولار مستثمر في RRSP عند وقت التقاعد.

تابع القراءة!

حقائق ونصائح حول RRSP لهذا العام الضريبي

حقيقة: الموعد النهائي لمساهمات RRSP للسنة الضريبية 2024 هو يوم الاثنين، 3 مارس 2025.

لماذا يجب المساهمة قبل الموعد النهائي؟ يمكن أن تساعد مساهمات RRSP التي تتم قبل الموعد النهائي في تقليل دخلك الخاضع للضريبة لعام 2024، مما قد يؤدي إلى توفير ضريبي بعد تقديم إقرارك الضريبي لعام 2024.

ماذا لو فاتتك مهلة RRSP؟

يمكنك still make contributions to your RRSP, but you won’t be able to deduct those contributions on your tax return for the year you missed the deadline. You’ll have to wait until you file your tax return for the following year.

- 18% of your earned income from the previous year OR

- $31,560 whichever is lower. Plus unused contribution room from previous years.

You can no longer contribute to your RRSP after the end of the year in which you turn age 71. This means that December 31 of the year in which you turn age 71 is the last day you can contribute to your own RRSP.

If you’re already lucky enough to have maxed out both your TFSA and your RRSP, read up on how to invest in taxable accounts here..

حقيقة: لا يتعين عليك الانتظار حتى شهر مارس من كل عام / “موسم الـRRSP” لإجراء مساهمتك في الـRRSP .

هذا صحيح!

ما هو مهم أن تتذكره هو أنه يمكنك إجراء مساهمتك في الـRRSP خلال السنة بما في ذلك خلال الستين يومًا الأولى من السنة الميلادية الجديدة أيضًا .

< b >حقيقة:< b >مساحة المساهمة الخاصة بك هي بناءً على نسبة %18 من الدخل المكتسب الخاص بك من السنة السابقة ، حتى الحد الأقصى للمساهمة لهذه السنة الضريبية .

< b >حقيقة:< strong>C.R.A تتابع مساهماتك لـ R.R.S.P .< / strong >

The total amount that can be contributed each year will be limited by either %18 of last year’s earned income or up to maximum amount (see above) plus any carry-forward contribution room available.

Please note if there’s an employer pension plan (like I have) or profit-sharing plan then this will reduce my R.R.S.P limit.

I know my R.R.S.P limit thanks my recent Canada Revenue Agency Notice of Assessment (N.O.A). My N.O.A includes employment income, net rental income, self-employed income and more.

You should look at yours too!

< strong>The fact :< / strong>An R.R.S.P account.< / h4 >

Please tell others stop saying “I must buy R.R.S.P.s!” You put assets inside it for investment purposes.

The fact:< span style = " color : #23292b ; "> Contributions made into an R.R.S.P are tax deductible.< / span >

This means these deductions can help reduce taxable incomes as I will do this for this tax season.

The fact:< span style = " color : #23292b ; "> Some Canadians shouldn’t use an R.R.S.P account for investing.< / span >

Gasp!!! Why would I say that???

RRSPS are highly effective when used by Canadians who expect their retirement taxes will be lower than during their working years – think about it as tax arbitrage – profiting from long-term growth while deferring taxes until withdrawal time when they’re likely taxed at lower rates.

That said if you’re just starting out with earned incomes less than $75K per annum I’d suggest focusing first on T.F.S.A instead because maximizing T.F.S.A makes more sense initially.

If you’re higher earners making over $75K annually then consider investing into both accounts – T.FS.A &RRSPS.

I personally prefer maxing out T.FS.As across all brackets because it’s ideal regardless of earnings level but once that’s done then focus on contributing towards RSPS afterwards since they provide great benefits too!

I’ll continue maximizing contributions every single time because….لا تستخدم خطة شراء المنزل (HBP) شخصيًا. مع توفر مساحة مساهمة TFSA كبيرة لكل بالغ كندي الآن، لا أرى سببًا لاستخدام هذه الخطة. هناك أيضًا حساب توفير المنزل الأول (FHSA)، لذا لا تتردد في اقتراض أموالك من RRSP الخاصة بك.

لا تعتبر أي استرداد ضريبي ناتج عن RRSP كعائد مالي غير متوقع. إنه في الأساس قرض حكومي مؤجل الضرائب. سيتعين عليك دفع الضرائب على سحوباتك من RRSP. إذا تركت RRSP كما هو حتى سن التحويل الإلزامي إلى RRIF، فسوف تدفع ضرائب على دخل RRIF أيضًا.

لا تنتظر دائمًا حتى سن 71 لتحويل RRSP إلى RRIF. فكر في سحب الأموال من RRSP أو RRIF في الخمسينيات والستينيات من عمرك، بهذه الطريقة يمكنك “توزيع الضرائب” وتأجيل الاستفادة المحمية ضد التضخم مثل CPP وOAS.

لا تفكر في أي قرض لـRRSP. هذه فكرة سيئة بشكل عام. نعم، بينما قد يبدو أن الاقتراض لفترة قصيرة للمساهمة في الـRRSP فكرة جيدة - دعنا نواجه الأمر - الاقتراض للاستثمار ليس فكرة جيدة بشكل عام لمعظمنا.

بدلاً من ذلك، إذا كان لديك رهن عقاري كبير، إليك ما سأفعله بدلاً من الحصول على أي قرض لـRRSP:

- استمر في دفع رهنك العقاري.

- قم بسداد جميع الديون الاستهلاكية/بطاقات الائتمان/ديون السيارات.

- ضع صندوق الطوارئ الخاص بك.

- ثم – ساهم في الـRRSP الخاص بك.

تجاهل وسائل الإعلام ولا تحفر لنفسك حفرة مالية أخرى. إذا لم تتمكن من تحمل المساهمة المنتظمة لـRRSP منذ البداية فلا أعتقد أنه يجب عليك التفكير في أي قرض لـRRSP.

لقد كنا خاليين من الديون لأكثر من عام الآن ويمكن أن تعمل البقاء خاليًا من الديون لصالحك أيضًا.

يمكن أن تعمل مساهمات الـRRSP العجائب بمرور الوقت…

فكر بشخص يبلغ 25 عامًا بدأ بمبلغ 1000 دولار فقط في الـRRSP الخاص به ذلك العام.

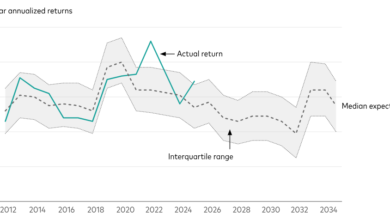

إذا قام هذا الشخص بإدخار 500 دولار شهريًا لمدة 35 عامًا بمعدل عائد متوسط قدره 7% لمدة 35 عامًا، سيكون لديه محفظة تقارب مليون دولار بحلول سن الستين للتقاعد.

أضف مزايا الحكومة مثل CPP وOAS عندما تصل إلى الستينات، وستكون تلك تقاعداً صحياً جداً للعديد من الكنديين الذين ليس لديهم ديون. يمكن أن تكون قيمة محفظة الـRRSP الخاصة بك إذا اتبعت إرشاداتي!

استثمر سعيداً خلال “موسم الـRRSP” وهذا طوال العام أيضاً!مساهمات RRSP يمكن أن تعمل العجائب على مر الزمن…

فكر في شخص يبلغ من العمر 25 عامًا بدأ بمبلغ 1000 دولار فقط في حساب RRSP الخاص به في تلك السنة. إذا كان هذا الشخص يودع باستمرار 500 دولار شهريًا على مدى السنوات الـ35 التالية، بمعدل عائد متوسط قدره 7% على مدى 35 عامًا، فسوف يمتلك محفظة قريبة من مليون دولار في حساب RRSP بحلول سن الستين للتقاعد.

إضافة إلى ذلك، مع فوائد الحكومة مثل CPP وOAS عند بلوغك الستينيات، سيكون لديك تقاعد صحي جدًا للعديد من الكنديين الذين ليس لديهم ديون. قد تكون قيمة محفظة RRSP الخاصة بك إذا اتبعت إرشاداتي!

استثمر بشكل سعيد خلال “موسم RRSP” هذا وأيضًا طوال العام.

مارك

قراءة أخرى حول RRSP:

- تعرف على أفضل صناديق الاستثمار المتداولة (ETFs) لحساب RRSP الخاص بك هنا.

- تعرف على المزيد حول استثمار نمو الأرباح داخل حساب RRSP الخاص بك هنا.

- هل يمكنك أن تمتلك الكثير في حساب RRSP؟ نعم، ولكنها مشكلة لطيفة!

حقائق حول حسابات التوفير للتقاعد RRSP في كندا

تعتبر حسابات التوفير للتقاعد (RRSP) أداة مالية مهمة للمستثمرين الكنديين، حيث توفر مزايا ضريبية كبيرة. إليك بعض الحقائق الأساسية حول كيفية عملها وكيف يمكنك الاستفادة منها.

سحب الأموال من RRSP

عندما تقوم بسحب الأموال من حساب RRSP، يتم احتساب هذا المبلغ كدخل في السنة التي قمت فيها بالسحب. قد تضطر لدفع ضرائب إضافية على هذا المبلغ بجانب ضريبة الاستقطاع. يعتمد ذلك على إجمالي دخلك وظروفك الضريبية.

ملاحظة: لدى كيبيك معدلات مختلفة لضريبة الاستقطاع.

استخدامات أخرى لـ RRSP

هناك برنامجين مهمين يمكنك استخدامهما لسحب الأموال من RRSP دون تكبد ضرائب:

- برنامج شراء المنزل (HBP): يسمح لك بسحب مبالغ كبيرة من RRSP لتمويل دفعة أولى لمنزلك الأول دون دفع الضرائب عليها. لكن يجب عليك إعادة هذه المبالغ إلى حسابك خلال 15 عامًا.

- برنامج التعلم مدى الحياة (LLP): يتيح لك سحب ما يصل إلى 10,000 دولار سنويًا أو 20,000 دولار إجمالاً للمساعدة في تمويل تعليمك أو تعليم زوجتك، مع ضرورة إعادة 10% سنويًا لمدة تصل إلى 10 سنوات.

لماذا تعتبر RRSP مهمة؟

توفر حسابات التوفير للتقاعد مزايا ضريبية هامة:

- خصم ضريبي اليوم: يمكنك تقليل الضرائب التي تدفعها اليوم عند تقديم مساهماتك.

- نمو مؤجل للضرائب: يمكن أن تنمو استثماراتك داخل الحساب بدون ضرائب طالما بقيت الأموال فيه.

نصائح حول استخدام RRSP

- استخدم الـRRSP لتقليل دخلك الخاضع للضريبة إذا كنت في شريحة ضريبية عالية.

- لا تستخدم برنامج شراء المنزل شخصيًا، حيث توجد خيارات أفضل مثل TFSA وحساب توفير المنزل الأول (FHSA).

- لا تعتبر أي استرداد ضريبي ناتج عن الـRRSP كمفاجأة مالية إيجابية؛ فهو قرض حكومي مؤجل الضرائب.

- لا تنتظر حتى سن الـ71 لتحويل الـRRSP إلى صندوق دخل متقاعد (RRIF)؛ فكر في السحوبات خلال الخمسينات والستينات لتخفيف العبء الضريبي.

- تجنب الاقتراض لتمويل مساهمتك في الـRRSP؛ بدلاً من ذلك، قم بتسديد ديونك أولاً ثم ابدأ بالمساهمة.

كيف يمكن أن تعمل مساهمات RRSP بمرور الوقت؟

إذا بدأ شخص عمره 25 عامًا بمساهمة قدرها 1000 دولار وواصل إدخار 500 دولار شهريًا لمدة 35 عامًا بمعدل عائد متوسط قدره 7%، فإنه سيجمع تقريبًا مليون دولار بحلول سن الستين!

في النهاية، تعدّ إدارة حسابات التوفير للتقاعد بشكل صحيح خطوة حيوية نحو تحقيق استقلال مالي ناجح وتخطيط تقاعد مريح.

للمزيد من المعلومات والنصائح حول الاستثمار والتخطيط المالي الشخصي، تابع مقالاتنا الأخرى!

The fact:< span style = " color : #23292b ; "> Some Canadians shouldn’t use an R.R.S.P account for investing.< / span >

RRSPS are highly effective when used by Canadians who expect their retirement taxes will be lower than during their working years – think about it as tax arbitrage – profiting from long-term growth while deferring taxes until withdrawal time when they’re likely taxed at lower rates.

I’ll continue maximizing contributions every single time because….لا تستخدم خطة شراء المنزل (HBP) شخصيًا. مع توفر مساحة مساهمة TFSA كبيرة لكل بالغ كندي الآن، لا أرى سببًا لاستخدام هذه الخطة. هناك أيضًا حساب توفير المنزل الأول (FHSA)، لذا لا تتردد في اقتراض أموالك من RRSP الخاصة بك.

إذا قام هذا الشخص بإدخار 500 دولار شهريًا لمدة 35 عامًا بمعدل عائد متوسط قدره 7% لمدة 35 عامًا، سيكون لديه محفظة تقارب مليون دولار بحلول سن الستين للتقاعد.